Rekord na rynku betonu towarowego w Polsce

- wielkość czcionki Zmniejsz czcionkę Powiększ czcionkę

- Dział: Najnowsze

W wyniku znaczącego wzrostu kosztów produkcji (kruszywa, cement, domieszki do betonu, siła robocza, logistyka i transport), w latach 2017-2022 rynek betonu towarowego w Polsce odnotował skokowy wzrost wartości, osiągając 7,5 mld zł. Pomimo przejściowego schłodzenia koniunktury w budownictwie długoterminowe prognozy dla rynku betonu towarowego prezentują się dość stabilnie.

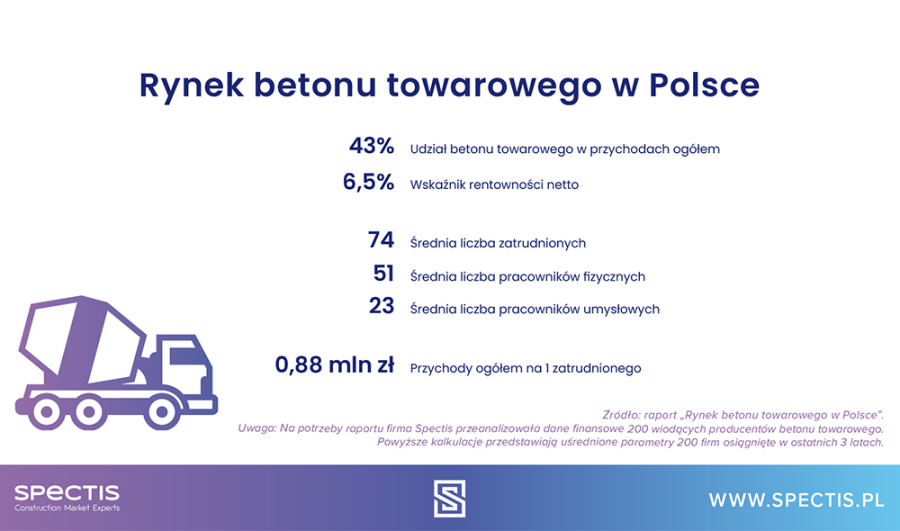

Jak wynika z raportu firmy badawczej Spectis „Rynek betonu towarowego w Polsce 2024-2029”, w 2022 r. całkowite przychody 200 największych producentów wyniosły ponad 15 mld zł, z czego 42% przypadło na sprzedaż w segmencie betonu towarowego. Oznacza to wartość sprzedaży betonu na poziomie blisko 6,4 mld zł. Natomiast po doszacowaniu do pełnej zbiorowości producentów, wartość rynku betonu towarowego wyniosła blisko 7,5 mld zł.

Wprawdzie w minionym roku rynek odnotował znaczący spadek wolumenu produkcji, jednak w ujęciu wartościowym został on niemal całkowicie zniwelowany poprzez dalszy wzrost średniej ceny betonu. W oparciu o wstępne dane, analitycy Spectis szacują że w 2023 r. wartość rynku skurczyła się nominalnie tylko o 1% do poziomu 7,4 mld zł.

W ujęciu wolumenowym, rynek betonu towarowego w Polsce od kilku lat pozostaje w stagnacji, notując naprzemiennie niewielkie wzrosty i spadki w zależności od momentu cyklu koniunkturalnego. Warto zauważyć, że dopiero dzięki ożywieniu z lat 2021-2022 producenci zdołali wyprodukować podobny wolumen betonu jak w trakcie przygotowań do Euro 2012.

Analitycy Spectis oczekują, że dobra koniunktura powróci na rynek betonu towarowego dopiero w latach 2025-2026, m.in. dzięki realizacji większej ilości dużych inwestycji współfinansowanych ze środków unijnych. W rezultacie, w najbliższych latach segment inżynieryjny stopniowo odbudowywać będzie swój udział w rynku betonu, głównie za sprawą realizacji w całym kraju dużych projektów infrastrukturalnych.

Istotnymi czynnikami oddziaływującymi negatywne na rynek betonu towarowego będą natomiast: niekorzystne prognozy demograficzne dla polskiej gospodarki, konieczność ograniczenia emisyjności polskiej gospodarki zgodnie z celami Europejskiego Zielonego Ładu oraz pakietu Fit for 55, wysokie ceny podstawowych surowców i półproduktów, takich jak cement, kruszywa, domieszki do betonu, słaba kondycja budownictwa jednorodzinnego, generującego istotną część popytu na beton towarowy, a także praktycznie całkowita zależność segmentu betonu towarowego od krajowego rynku budowlanego.

Rynek betonu towarowego pozostaje sektorem bardzo rozdrobnionym, aczkolwiek z wyraźnie postępującą konsolidacją. Praktycznie każdego roku na rynku dochodzi do istotnych przejęć. W ostatnich latach najaktywniejszym graczem w tym obszarze była grupa Holcim (wcześniej jako Lafarge), która w 2023 r. przejęła wytwórnie betonu firmy OL-Trans oraz jest aktualnie w trakcie przejmowania zakładów firmy Eurobud Chajewscy. W 2022 r. udział trzech czołowych producentów w sprzedaży betonu ogółem wyniósł 25%, wobec 24% rok wcześniej. Z kolei pięciu największych producentów odpowiada za blisko 35% rynku a czołowa dziesiątka kontroluje 45% sprzedaży betonu.

Uwaga metodologiczna: na potrzeby raportu jako rynek betonu towarowego zdefiniowano działalność produkcyjną w zakresie wytwarzania betonu zarówno w mobilnych węzłach betoniarskich (bezpośrednio obsługujących znaczące budowy) jak i w węzłach stacjonarnych, z których beton dostarczany jest na budowy betonowozami lub samochodami samowyładowczymi (w przypadku betonu półsuchego). Do rynku betonu towarowego nie wliczono natomiast tzw. betonu zwykłego, wyrabianego zazwyczaj w niewielkich ilościach w betoniarkach bezpośrednio na placu budowy. Nie wliczono również betonu wytwarzanego na potrzeby produkcji różnego typu wyrobów betonowych.

Bartłomiej Sosna (Spectis)